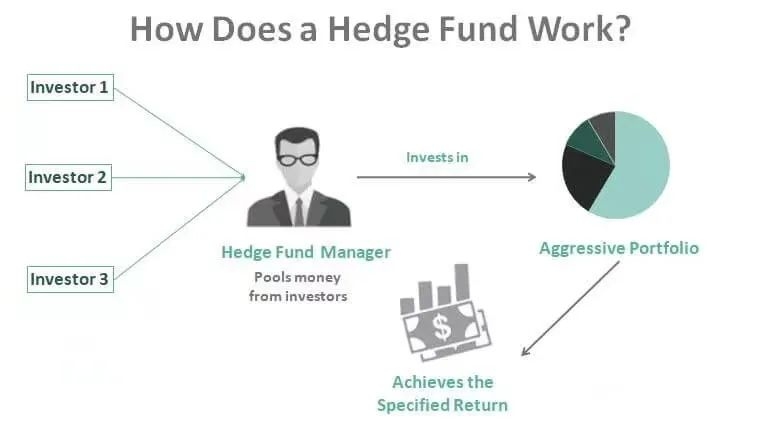

对冲基金通常利用金融期货期权等衍生工具以及相关的不同股票,进行空买空卖、风险对技巧的操作,来赚取巨额利润。对冲基金,顾名思义,是指“风险对冲过的基金”,但是风险往往伴随着收益,如果风险被对冲掉了,该怎么赚钱呢?

通常在一个资产组合里会有多种多样的风险,比如有些风险可能定价较高(潜在的风险较高,但收益却相对较低),而另一些定价较低(潜在风险与收益相比较小),对冲基金则是通过留下定价偏低的风险,然后通过加杠杆提高收益。如果投资经理能看准风险定价的话,则可能在未来获得大笔收益,同理,如果预判出现失误,也会有大额亏损的产生。因此,普通的投资者通常也不被允许进入对冲基金这种资产类别。

对冲基金关键词

● 杠杆:利用银行信用抵押贷款等方式,通过放大风险和收益,使其利润远远高于通过本金运作的收益

● 私募:对冲基金不通过公开形式发行,有较高的投资门槛,投资者不能轻易退出

● 对冲:屏蔽市场风险,只承担胜率较大的风险,以取得较为稳定的收益

对冲基金求职时间线

与投行相比,对冲基金更喜欢有理工科背景的候选人,也很少招本科生,因为对学术要求更高。对冲基金的申请通常比投行要晚,在大三的九月/十月开始,持续到十二月。面试时会经常考察候选人的数学能力,需要有较强的速算功底,也会时常考察脑筋急转弯。同时因为众多顶级对冲基金的老板都是名校PhD毕业,他们对学历的要求也不言而喻。

对冲基金代表公司

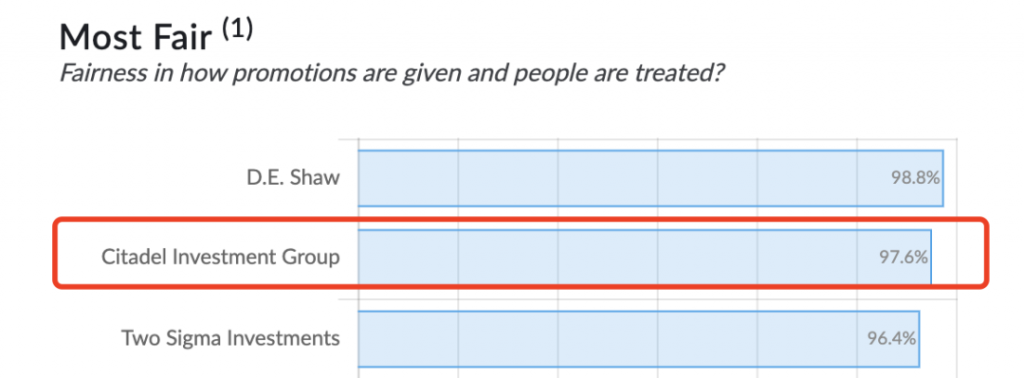

⒈Citadel 城堡投资

城堡投资管理资金规模达到350亿美金,城堡的投资方法由严密的基本面研究、高端量化分析和一个技术平台共同驱动。其投资策略注重金融市场上主要的一些资产类别,主要包括股票、信贷、量化策略、商品、固定收益和宏观。

Citadel有个别名叫“芝加哥旋转门”。虽然其他对冲基金的投资组合经理也是干不好就有被炒鱿鱼的风险,但Citadel似乎是其中最为冷酷无情的一个:按月裁人,网传有员工刚接到Citadel的offer,还没入职之际,就被公司遣散了。虽然Citadel的总部一直都在芝加哥,但前不久Citadel的CEO Ken Griffin却宣布Citadel总部从芝加哥搬去迈阿密。去年暑期实习的orientation也设在了Florida,夸张的是,Citadel专门包下了一架私人飞机接送实习生们。

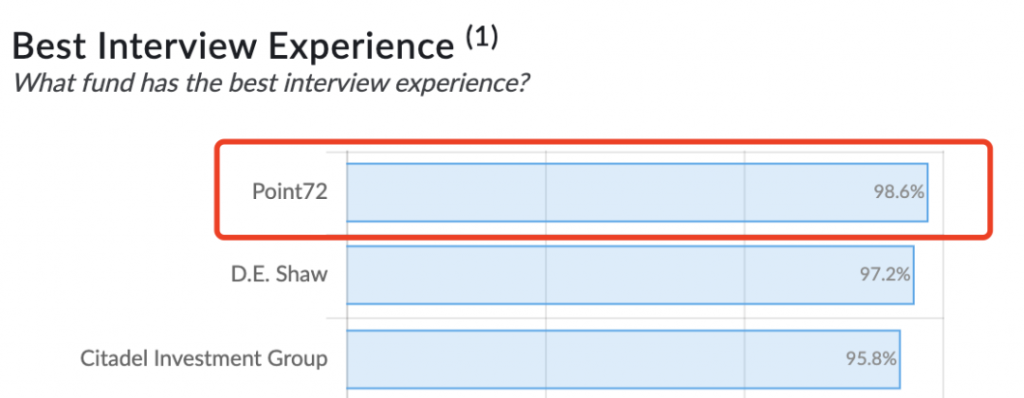

⒉Point72

与其他几家相比,Point 72是一家比较“年轻”的公司,成立于2014年,但当时是用于打理CEO的私人财产,直到2018年才开始给外部投资者管理资金,截止2021年3月,Point 72的管理规模达到221亿美金。一个关于Point72有意思的事情是他的CEO Steven Cohen是聚焦金融行业的美剧“Billions”男主的原型,曾经创立的SAC Capital Advisors是赚钱最快的私募基金,而后因为涉及内幕交易被罚款以及被禁业直到2018年。

部分战绩分享(详情请加小助手咨询)

● Citadel Quant Trading

● AQR Quant Trading

● Point72 Academy